記者陳芊秀/綜合報導

25歲日本偶像男星上村謙信因演出BL劇《未成年》走紅,也是男團「ONE N’ ONLY」成員之一,不料近日隨劇在香港舉行見面會期間,遭控慶功宴上性騷活動女翻譯,4日已於西九龍裁判法院進行聆訊,接著4月15日將再提訊。而他已被經紀公司解約、退團,而大陸粉絲則喊話要幫忙找律師。

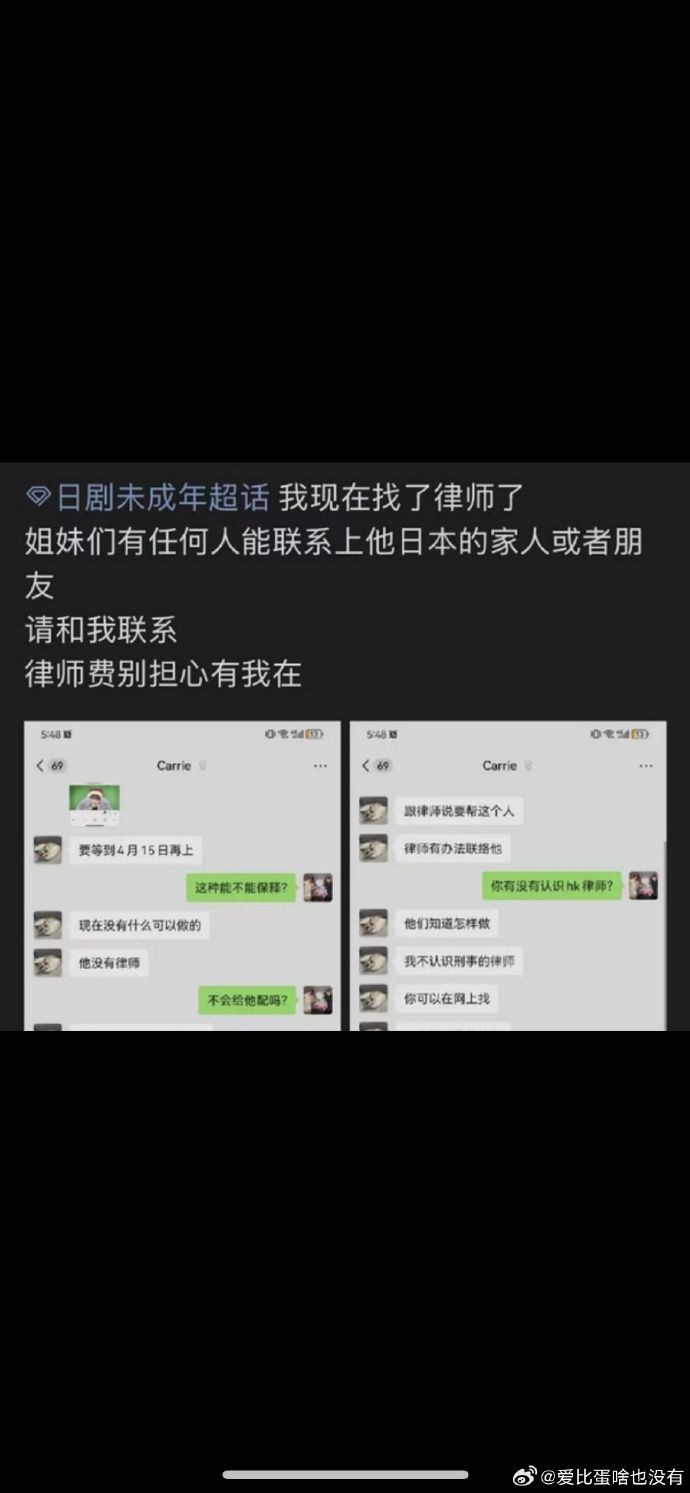

上村謙信因BL劇《未成年》在大陸打開知名度,這次在香港的粉絲見面會,吸引了眾多大陸粉絲前去支持。當他被傳出在港遭逮捕後,一位聲稱來自深圳的粉絲PO文表示,希望已經找了律師,盼能聯繫偶像的日本親友,文中強調「律師費別擔心有我」,表達對偶像的全力支持。然而,此舉也引發部分網民批評,認為這種追星行為過於極端,甚至失去理智。

據港媒《香港01》報導,該起事件發生在3月1日,上村謙信在見面會活動結束後,與工作人員前往旺角砵蘭街的某間在樓上的餐廳舉行慶功宴,當時發生性騷事件,女翻譯2日在社工人員陪同下報警,警方同日將他逮捕。他的案件於4日西九龍法院提堂,被暫控「猥褻侵犯」罪,法院押後4月15日再提訊。

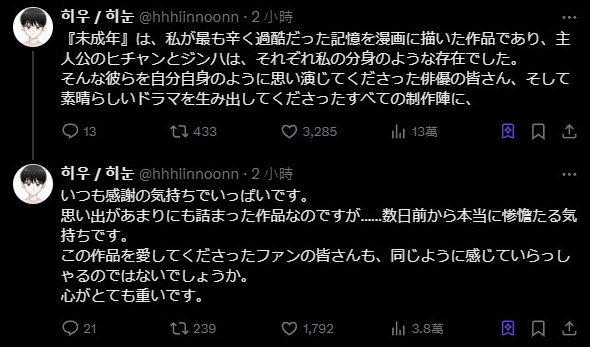

上村謙信所屬經紀公司星塵已於3月4日宣佈,因他涉及嚴重違反規定因此解約,此外也退出男團「ONE N’ ONLY」,IG帳號因此刪除,X帳號所有貼文刪除,接下來《未成年》在日本國內的見面會活動、DVD發行活動全數取消。《未成年》改編自南韓人氣漫畫,原著作者6日在X發文提及:「深愛這部作品的粉絲們,也與我有著同樣的感受吧,心情沉重至極。」

另外據日媒《Pinzuba》報導,上村謙信在香港爆發性騷案,經紀公司前一天得知後陷入大混亂,參演的日劇《我所不知道的自己》正在播出中,劇組正在討論是否刪除他的露面鏡頭,另外演出的電影則照原定日程上映。

標題:上村謙信「香港涉猥褻女翻譯」被捕開庭!陸粉:律師費別擔心有我

聲明: 本文版權屬原作者。轉載內容僅供資訊傳遞,不涉及任何投資建議。如有侵權,請立即告知,我們將儘速處理。感謝您的理解。