摘要

A股市場在今年一季度整體呈現先抑後揚,上證指數、滬深300年初至今實現正收益,風格方面受前期流動性衝擊影響大盤表現好於小盤。近期A股指數上行至前期交易密集區之後波動有所加大,一方面我國1-2月經濟數據呈現企穩改善趨勢,在此背景下此前中央經濟工作會議及政府工作報告指出的“社會預期偏弱”問題正處於調整修復過程中,投資者普遍關注經濟數據改善的持續性,尤其是對房地產領域關注度較高,期待後續更多數據上支持;但另一方面,近期部分事件性因素,如匯率波動、中美關系等在前期指數持續上行一段時間後對投資者風險偏好帶來一定影響。

進入4月,我們認爲伴隨一季度及3月份數據的陸續披露,投資者對當前經濟環境將有更清晰認識,結合上市公司年報和一季報的密集披露,市場關注點可能在經濟數據和上市公司基本面的雙向驗證,從過去的日歷效應看,一季報業績從全年維度對市場的整體表現影響相對顯著,同時對結構主线也有較爲重要的指示意義。我們認爲市場在當前關鍵位置雖不排除短期波動,反彈斜率有所放緩但修復行情有望繼續延續,下行風險有限,主要邏輯包括:1)近期PMI、出口、通脹、地產等數據邊際改善,本周公布的制造業PMI重回擴張區間,工業企業利潤也顯示一定改善趨勢,投資者對經濟基本面預期最弱階段可能正逐漸過去,且從結構上看,政策端持續推動高質量發展和新質生產力相關進展。2)資本市場改革預期仍有催化,證監會發布“兩強兩嚴”政策,確定嚴監管方向,保護投資者利益,提振市場信心,近期有較多上市公司分紅超預期,可能已在反映監管層鼓勵分紅導向的效果,同時以注銷爲目的的公司回購數量也有所增加。

配置方面,有科技進步預期驅動及新質生產力相關政策催化下的TMT領域仍有望有相對表現;外部因素擾動和供給持續短缺帶來上遊資源品行業機遇,關注黃金、石油石化、有色金屬等資源板塊;高股息板塊需要注意配置節奏和邏輯變化。

正文

修復進行時,注重結構性機會

市場回顧

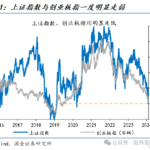

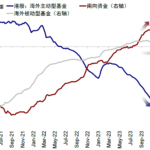

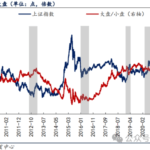

指數先抑後揚,成交小幅回落。本周貨幣及財政政策受到投資者關注,3月制造業PMI升至50.8%,重回擴張區間,1-2月工業企業利潤有所改善,上市公司年報進入披露高峰;海外美國核心PCE基本符合市場預期,美聯儲主席鮑威爾重申美聯儲並不急於降息。內外部因素影響下本周A股表現先抑後揚,上證指數一度調整至整數關口之下,周度微跌0.2%。成交方面,日均成交額小幅回落至9400億元左右;北向資金重回淨流入54億元。風格層面,紅利風格再度走強,中證紅利上漲0.6%;滬深300指數微跌0.2%;偏小盤的中證1000、中證2000分別下跌2.8%和2.7%;偏成長風格的創業板指、科創50分別下跌2.7%和4.0%。行業層面,海外大宗商品走強推動石油石化、有色金屬領漲;紅利及出海相關板塊如家電等表現較好;TMT板塊表現不佳,傳媒、計算機、電子和通信回調較多。

市場展望

修復進行時,注重結構性機會。A股市場在今年一季度整體呈現先抑後揚,上證指數、滬深300年初至今實現正收益,風格方面受前期流動性衝擊影響大盤表現好於小盤。近期A股指數上行至前期交易密集區之後波動有所加大,一方面我國1-2月經濟數據呈現企穩改善趨勢,在此背景下此前中央經濟工作會議及政府工作報告指出的“社會預期偏弱”問題正處於調整修復過程中,投資者普遍關注經濟數據改善的持續性,尤其是對房地產領域關注度較高,期待後續更多數據上支持;但另一方面,近期部分事件性因素,如匯率波動、中美關系等在前期指數持續上行一段時間後對投資者風險偏好帶來一定影響。

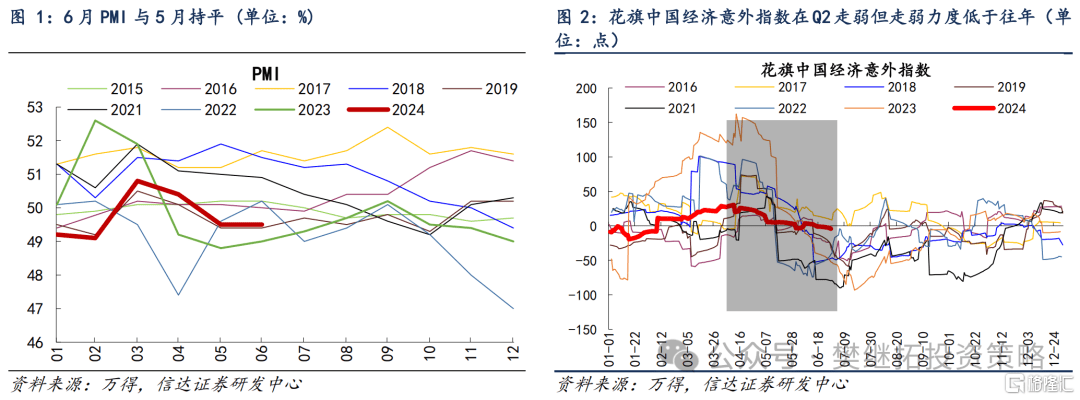

進入4月,我們認爲伴隨一季度及3月份數據的陸續披露,投資者對當前經濟環境將有更清晰認識,結合上市公司年報和一季報的密集披露,市場關注點可能在經濟數據和上市公司基本面的雙向驗證,從過去的日歷效應看,一季報業績從全年維度對市場的整體表現影響相對顯著,同時對結構主线也有較爲重要的指示意義。我們認爲市場在當前關鍵位置雖不排除短期波動,反彈斜率有所放緩但修復行情有望繼續延續,下行風險有限,主要邏輯包括:1)近期PMI、出口、通脹、地產等數據邊際改善,本周公布的制造業PMI重回擴張區間,工業企業利潤也顯示一定改善趨勢,投資者對經濟基本面預期最弱階段可能正逐漸過去,且從結構上看,政策端持續推動高質量發展和新質生產力相關進展。2)資本市場改革預期仍有催化,證監會發布“兩強兩嚴”政策,確定嚴監管方向,保護投資者利益,提振市場信心,近期有較多上市公司分紅超預期,可能已在反映監管層鼓勵分紅導向的效果,同時以注銷爲目的的公司回購數量也有所增加。

配置方面,有科技進步預期驅動及新質生產力相關政策催化下的TMT領域仍有望有相對表現;外部因素擾動和供給持續短缺帶來上遊資源品行業機遇,關注黃金、石油石化、有色金屬等資源板塊;高股息板塊需要注意配置節奏和邏輯變化。

近期關注以下進展:

1)3月PMI重回榮枯线上方。3月制造業PMI升至50.8%,重回擴張區間,在調查的21個行業中有15個位於擴張區間,比上月增加10個,可能部分受到春節後復工復產加速影響。3月非制造業PMI上升1.6個百分點至53.0%。

2)1-2月工業企業利潤數據公布。1-2月全國規模以上工業企業利潤總額同比增長10.2%,較2019年的五年復合增速爲9.0%,較2023年12月的增速放緩6.6個百分點。從結構上看,採礦業利潤降幅收窄,制造業和公用事業利潤增速較快。制造業是工業企業利潤增長中的主要拉動項。上遊和下遊制造業利潤增速回落,而出口對中遊利潤形成支撐。庫存方面,工業企業庫存小幅回升。

3)國新辦舉行“推動高質量發展”系列主題新聞發布會。上海圍繞“五個中心”加快建成具有世界影響力的社會主義現代化國際大都市作介紹,表態未來注重提升產業的高端化、智能化、綠色化和融合化發展水平,並“以加快建設‘五個中心’爲主攻方向,加快建成具有世界影響力的社會主義現代化國際大都市”[1]。廣東表示今年將再推動超1萬家工業企業开展技術改造、9200家規上工業企業數字化轉型;堅定不移擴大高水平對外开放,打好外貿、外資、外包、外經、外智“五外聯動”組合拳[2]。

4)國資委遴選首批“四新”啓航企業[3]。國務院國資委近日按照“四新”即新賽道、新技術、新平台、新機制標准,遴選確定了首批啓航企業,加快新領域新賽道布局、培育發展新質生產力。首批啓航企業多數成立於3年以內,重點布局人工智能、量子信息、生物醫藥等新興領域。

5)上市公司年報集中披露。截至3月底有1047家A股公司披露年度報告,已披露公司收入同比增長1.8%,歸母淨利潤同比增長-2.6%。行業方面,從申萬行業看,傳媒、紡織服裝行業已披露公司歸母淨利潤同比增速較高。4月爲上市公司年報及一季報密集披露期,繼續關注經濟環境在上市公司基本面反映。

6)海外方面,美國2月核心PCE同比升2.8%,符合市場預期,美聯儲主席鮑威爾重申美聯儲並不急於降息,希望看到更多“向好”的通脹數據增強信心。鮑威爾預計通脹將繼續在“顛簸的道路上”下降,否則可能更長時間維持高利率。3月27日,日元對美元匯率跌至151.97,是自1990年以來的最低點。近期人民幣匯率走勢也受到市場較高關注。

行業建議

短期結合政策變化關注受益領域。1)受益於國內產業政策支持、產業趨勢明確的科技成長板塊,例如半導體、通信等TMT相關行業。2)溫和復蘇環境下率先實現供給側出清的行業,例如部分資源類行業、具備較強業績彈性的汽車零部件,以及外需好轉推動景氣度提升的出口鏈相關行業。3)新一輪大規模設備更新和消費品以舊換新環境下,相關醫藥、家電等板塊仍維持高關注度。

近期關注

1)國內經濟數據;2)穩增長政策進展以及落實效果;3)海外宏觀政策和地緣局勢。

注:本文摘自中金2024年3月31日已經發布的《修復進行時,注重結構性機會》,分析師:李求索S0080513070004 SFC CE Ref:BDO991、黃凱松S0080521070010 SFC CE Ref:BRQ876、朱嘉懿、S0080123040067、李瑾S0080520120005 SFC CE Ref:BTM851、魏冬S0080523070023 SFC CE Ref:BSV154、於方波S0080522120001

標題:中金A股:修復進行時,注重結構性機會

鄭重聲明:本文版權歸原作者所有,轉載文章僅爲傳播更多信息之目的,如有侵權行爲,請第一時間聯系我們修改或刪除,多謝。